抖音信用卡额度一般多少(招商抖音信用卡额度一般多少)

一、发卡:指标披露趋向全面,聚焦重点场景与重点客群

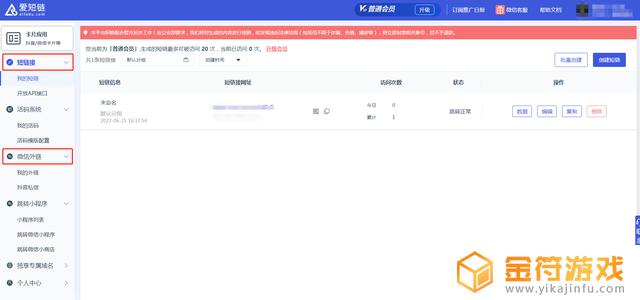

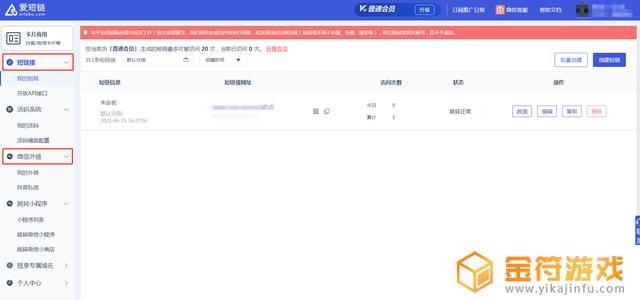

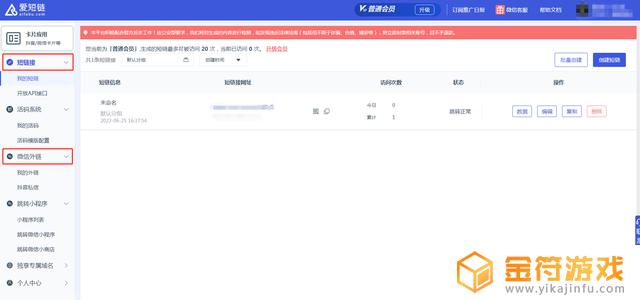

一、发卡:指标披露趋向全面,聚焦重点场景与重点客群在全国性银行中,工商银行以1.64亿张卡量位居第一;建设银行上半年净增发卡438万张,超过2021年全年发卡量;邮储银行新增发卡330.81万张;兴业银行累计卡量突破6000万张,新增发卡297.66万张,同比增长127.99%。区域性银行由于加速拓展当地市场、卡量基数相对较小等,整体发卡增速高于全国性银行。其中,兰州银行有效卡量超40万张,较上年末增长21.82%;中原银行、南京银行、甘肃银行、重庆银行、青岛农商、瑞丰银行和锦州银行等卡量较上年末增长超10%;齐鲁银行信用卡发卡量同比增长264.93%。2022年上半年全国性银行信用卡卡量情况如图1所示,新增信用卡数量如图2所示;2022年上半年区域性银行信用卡发卡情况见表1。

在信息披露趋势方面,越来越多的银行开始披露更加多维、全面的发卡指标。这也与银保监会、人民银行发布的《关于进一步促进信用卡业务规范健康发展的通知》(以下简称《通知》)中所要求的“银行业金融机构不得直接或者间接以发卡数量、客户数量、市场占有率或者市场排名等作为单一或者主要考核指标”的监管导向相一致,从侧重业务规模转向注重业务质量。

具体来看,一些银行新增的披露指标包括客户数、激活率、活跃率、借贷双卡持有率等。如在客户数方面,半年报的信息显示,建设银行信用卡累计客户1.07亿户、招商银行信用卡流通户7048.35万户、民生银行信用卡客户4636.22万户、光大银行信用卡客户4600.17万户、华夏银行信用卡有效客户1742.26万户、北京银行信用卡累计客户489万户等。结合卡量情况计算得出建设银行、招商银行、民生银行的卡户比约为1.4卡/户~1.5卡/户,而部分区域性银行该指标约为1.1卡/户~1.2卡/户。在活跃情况方面,交通银行信用卡新增活跃用户数同比增长19.10%,一些区域性银行信用卡激活率不足60%,有较大的提升空间。在借贷联动方面,招商银行信用卡客户中同时持有本行借记卡的双卡客户占比63.25%,较上年末提升0.64个百分点。

在发卡策略方面,银行更加关注重点场景与重点客群的经营,如汽车场景、线上消费、绿色低碳等,针对年轻人、车主、小微企业主等细分客群打造差异化产品。如农业银行推出车主卡;中信银行推出首款新能源车主专属信用卡i车信用卡,此外首发中信银行万豪旅享家联名信用卡,夯实业内商旅客群体系领先地位,商旅客群有效客户数达1620.95万户;中国银行服务“三亿人上冰雪”,冬奥信用卡累计发卡量达192万张;邮储银行发行若来Nanci主题卡,丰富青年IP主题类信用卡产品;交通银行推出国韵主题信用卡等产品吸引年轻优质客群;招商银行洞察年轻客群的兴趣与需求推出抖音联名信用卡;光大银行深耕年轻及高消费客群,推出约卡、耀卡,优质客户占比同比提升14个百分点;民生银行将千禧一代、女性、高学历等信用卡目标客群定义为“消费稳定型客户”,这类客群在上半年新增客户中的占比达到88%。同时加强推广民生小微普惠信用卡,为受疫情影响严重地区的小微企业主、个体工商户提供分期方案和优惠利率;江苏银行持续推广绿色低碳信用卡,该产品累计卡量突破7万张;齐鲁银行聚焦互联网年轻客群推出银联云闪付无界信用卡,联合婚姻协会面向新婚夫妻发行同心信用卡。

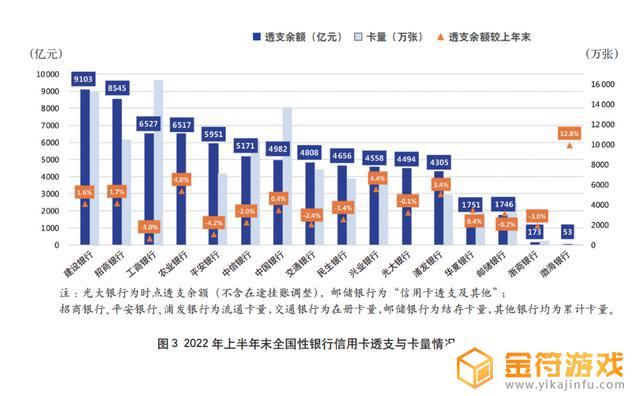

二、透支:多数银行保持增长态势,部分地区受疫情影响人民银行最新数据显示,截至2022年二季度末,我国银行卡应偿信贷余额8.66万亿元,环比增长2.35%。从半年报数据来看,受疫情影响,北京、吉林、上海等地的区域性银行透支规模出现一定幅度的下降。

全国性银行中,兴业银行信用卡透支规模超过4500亿元,较2021年末排位上升。此外,也有银行2022年6月末透支余额虽较上年末下降,但上半年的日均透支余额、信用卡循环及分期日均余额均较去年全年实现了增长。区域性银行中,重庆银行、成都银行、南京银行、常熟农商、张家港农商、兰州银行、无锡农商等信用卡透支规模较上年末增长较快。2022年上半年末全国性银行信用卡透支与卡量情况如图3所示;区域性银行信用卡透支规模见表2。

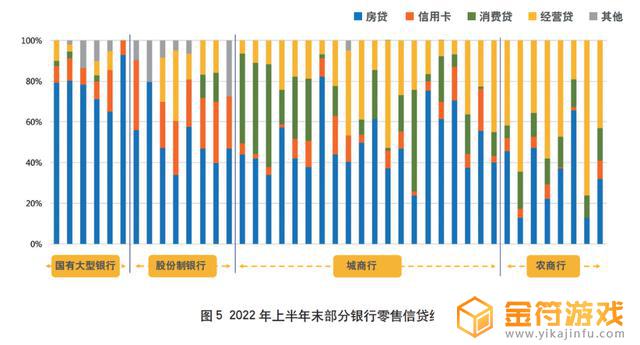

在信用卡业务占零售信贷业务份额方面,多数全国性银行本期该指标较上年末下降,仅兴业银行、浦发银行和渤海银行的指标值有所提升,股份制银行依旧稳定在20%~30%的水平。大部分区域性银行的信用卡业务占零售信贷业务份额在本期得到提升,重庆银行、成都银行、盛京银行等指标上涨超过1个百分点。零售信贷其他业务中,超30家上市银行经营性贷款占零售信贷比例较上年末提升。2022年上半年末全国性银行信用卡零售信贷占比如图4所示;区域性银行信用卡业务零售信贷占比见表3;部分银行零售信贷结构如图5所示。

2022年6月末,多数全国性银行的信用卡额度使用率较上年末下降,最大幅度超过2个百分点,各区域性银行的指标变动差异相对较大,波动区间超过±7个百分点。人民银行最新数据显示,2022年二季度末,我国银行卡授信使用率为39.81%,较上年末下降了1.18个百分点。2020年一季度,我国银行卡授信使用率指标季度环比下降幅度也曾高达2.36个百分点。2022年上半年末全国性银行信用卡额度使用率如图6所示;区域性银行信用卡额度使用率如图7所示。

近几年行业整体授信使用率最高点出现在2018年三季度末,为45.03%,随后逐步下降。根据最新的《通知》要求,发卡行需将信用卡授信额度纳入客户在本机构所有授信额度内实施统一管理,同时在授信审批和调升额度时,扣减客户累计已获其他机构信用卡授信额度。发卡行需实施额度动态管理,至少每年对额度实施一次重新评估,对于调升额度的客户重新进行授信审批。在审慎授信、科学额度管理以及清理睡眠户的背景下,额度使用率指标预计将出现小幅上升。

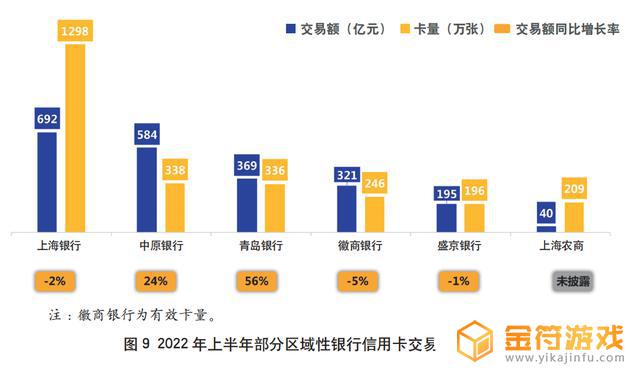

三、交易与收入:场景建设促动交易,收入结构优化调整从全国消费市场情况来看,2022年,我国社会消费品零售总额一季度同比增长3.3%,二季度下降4.6%,但随着全国疫情防控形势好转,消费市场加快恢复,6月,社会消费品零售总额同比增长3.1%。兴业银行、浦发银行信用卡上半年交易额同比增速超10%,中原银行和西安银行信用卡交易额同比增速分别达23.97%、41.37%,上海农商信用卡上半年消费交易额为40亿元,其中6月消费交易额较5月环比提升56%,呈现向好复苏态势。2022年上半年全国性银行信用卡交易情况如图8所示;部分区域性银行信用卡交易与卡量情况如图9所示。

信用卡交易额的提升离不开场景建设。在线上场景方面,国家统计局数据显示,2022年上半年,全国实物商品网上零售额同比增长5.6%,占社会消费品零售总额的比重为25.9%,线上消费占比持续提升。线上消费小额、高频的特征更为显著,对于用户活跃率以及黏性的提升与维护至关重要,抢占用户线上消费渠道成为各家银行布局的重点,如上半年交通银行信用卡移动支付交易额同比增长24.55%,光大银行信用卡线上交易额同比增长38.33%。在线下场景方面,银行主要从以下两方面进行建设与布局:

一是强化营销品牌,持续推进特惠商圈建设。例如,邮储银行线下与咖啡、奶茶、火锅等餐饮品牌合作开展火锅节、甜品奶茶节等营销活动,打造“悦享家庭日”信用卡品牌;民生银行信用卡特惠业务已覆盖全国105个城市,共计295家城市核心商圈;贵阳银行拓展“爽爽星期六”信用卡商圈资源等。

二是积极拓展大额场景。2022年上半年,汽车、家电等大宗消费增长带动作用明显,随着部分乘用车购置税减半政策落地以及各地新能源汽车补贴、家电绿色节能补贴、“以旧换新”等一系列促进重点领域消费举措显效,大宗商品消费快速回暖。半年报披露,建设银行信用卡新能源购车分期目前已覆盖76个合作品牌、300余款车型;农业银行持续开展“汽车节”“家装节”等品牌营销活动;中国银行联合主流汽车品牌推出多款汽车金融手续费补贴产品,建立新能源汽车线上金融服务对接模式;招商银行加大汽车分期资源投放力度,以绿色低碳为主题,与多家头部新能源汽车品牌联合打造“新能源专区”,首创“线上看车—选车—试驾”一站式体验,同时配合政府激励政策,通过商户端和客户端优惠促销,助力汽车消费市场全面复苏;北京银行信用卡合作商户月均交易额较去年四季度提升15%,推出购车、租房、培训等专属消费分期产品,开拓汽车、家装等场景渠道达130家。

本期多家银行信用卡业务收入同比增速由负转正,收入能力提升。邮储银行信用卡收入同比增长21%,浦发银行、渤海银行、中原银行、甘肃银行信用卡收入同比增长较快,中信银行上半年信用卡非利息净收入达65.97亿元,占到全行非息净收入的21.18%。2022年上半年部分银行信用卡业务收入如图10所示。

分期业务是信用卡重要的收入来源,《通知》中针对分期业务做出了具体要求:一是信用卡预借现金分期还款不得超过5万元额度、2年期限;二是采用利息形式向客户展示资金使用成本,不得仅提供或默认勾选一次性收取全额利息的选项,每笔分期需单独签订合同;三是提前结清的分期业务需按实际占用资金情况计收利息,可按照约定计收费用等。根据与银行交流情况,《通知》相关规定对部分银行信用卡利息收入产生影响,优化收入结构是行业关注的焦点。信用卡非利息收入主要包括回佣、年费、增值服务手续费等,回佣收入依赖消费场景建设。年费收入目前多是通过附加权益的高端卡产品实现,增值服务手续费方面,已有银行进行多样化探索,如南京银行推出N card信用卡付费会员体系,搭建支付、还款、分期的用卡生态圈,打造信用卡综合收益新的增长点。

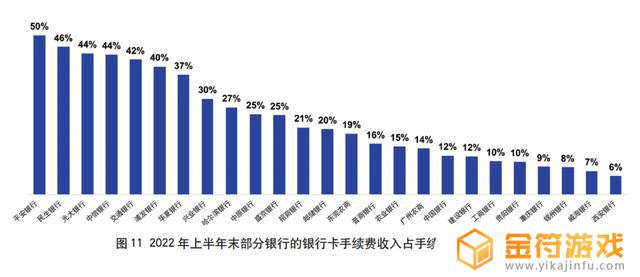

在银行卡手续费收入占手续费及佣金收入比重上,民生银行较上年末提升近10个百分点;区域性银行中,哈尔滨银行、中原银行、盛京银行、晋商银行、长沙银行等银行卡手续费收入对于中间业务收入的贡献程度较高。2022年上半年末部分银行的银行卡手续费收入占手续费及佣金收入比重如图11所示。

(银联数据服务有限公司蒋雯雯为本文提供图表及数据支持。)

本文拟刊于《中国信用卡》2022年第10期

责任编辑:谢香玲

留言请严格遵守保密法律法规,严禁在互联网上存储、处理、传输、发布涉密信息。微信公众号:银数观卡(UPD-Consulting)

以上就是抖音信用卡额度一般多少的详细内容,更多招商抖音信用卡额度一般多少内容请关注金符游戏其它相关文章!